Witaj! Ten artykuł to Twój kompleksowy przewodnik po zawiłym świecie podatku od nieruchomości, a konkretnie po kategorii „gruntów pozostałych”. Jeśli jesteś właścicielem ziemi w Polsce, zrozumienie tej definicji jest kluczowe. Pomoże Ci to nie tylko prawidłowo zinterpretować przepisy, ale przede wszystkim uniknąć nieporozumień i potencjalnych niedopłat. Przygotowałam dla Ciebie praktyczne wyjaśnienie, które rozwieje wszelkie wątpliwości dotyczące tego, co kryje się pod tym terminem, jakie są tego konsekwencje podatkowe i jak samodzielnie obliczyć należność.

Grunty pozostałe to kategoria zbiorcza dla terenów niezaliczanych do działalności gospodarczej, z niższą stawką podatku.

- "Grunty pozostałe" to wszystkie tereny, które nie są gruntami związanymi z działalnością gospodarczą ani gruntami pod wodami.

- Maksymalna stawka podatku od gruntów pozostałych na 2025 rok wynosi 0,71 zł za 1 m².

- Do tej kategorii zaliczamy m.in. działki pod domami jednorodzinnymi, ogrody, działki rekreacyjne (jeśli nie są wykorzystywane biznesowo) oraz grunty pod budynkami wielomieszkaniowymi.

- O klasyfikacji decyduje przede wszystkim faktyczne wykorzystanie gruntu, a nie tylko oznaczenie w ewidencji gruntów i budynków.

- Nawet grunt w posiadaniu przedsiębiorcy może być uznany za "pozostały", jeśli nie jest faktycznie wykorzystywany w działalności gospodarczej.

Grunty pozostałe: co to jest i dlaczego tak się nazywają?

Definicja z ustawy: dlaczego nazywamy je „pozostałymi”?

Termin „grunty pozostałe” w polskim prawie podatkowym to nic innego jak kategoria zbiorcza. Ustawa o podatkach i opłatach lokalnych definiuje ją w sposób negatywny oznacza to, że do tej grupy zaliczamy wszystkie grunty, które nie zostały jednoznacznie przypisane do dwóch innych, ściśle określonych kategorii. Jakich? Chodzi o grunty związane z prowadzeniem działalności gospodarczej oraz grunty znajdujące się pod wodami, które są zajęte na zbiorniki wodne retencyjne lub na potrzeby elektrowni wodnych. Jeśli więc Twój grunt nie pasuje do żadnej z tych dwóch grup, najprawdopodobniej jest to właśnie „grunt pozostały”. Ta szeroka definicja sprawia, że obejmuje ona bardzo zróżnicowane rodzaje terenów.

Kluczowa różnica: grunty pozostałe a grunty związane z działalnością gospodarczą

Najważniejsza różnica między gruntami pozostałymi a tymi związanymi z działalnością gospodarczą leży w ich przeznaczeniu i statusie posiadacza. Zazwyczaj to właśnie fakt, że grunt jest w posiadaniu przedsiębiorcy lub innego podmiotu prowadzącego działalność gospodarczą, przesądza o jego zakwalifikowaniu do tej drugiej, droższej kategorii. Nawet jeśli taki grunt nie jest aktywnie wykorzystywany w bieżącej działalności firmy, samo posiadanie go przez przedsiębiorcę może skutkować naliczeniem wyższej stawki podatku. To ważna kwestia, która często budzi wątpliwości i wymaga dokładnej analizy konkretnej sytuacji.

Rola ewidencji gruntów i budynków: czy oznaczenie w rejestrze jest decydujące?

Podstawą do wymiaru podatku od nieruchomości są dane zawarte w Ewidencji Gruntów i Budynków (EGiB). Oznaczenia takie jak „Bp” (tereny zurbanizowane niezabudowane lub w trakcie zabudowy) czy „Bz” (tereny rekreacyjno-wypoczynkowe) stanowią dla organu podatkowego punkt wyjścia. Trzeba jednak pamiętać, że te wpisy nie są absolutnie wiążące. Ostateczna klasyfikacja gruntu, a co za tym idzie, wysokość podatku, zależy przede wszystkim od jego faktycznego sposobu wykorzystania oraz od tego, czy jego posiadaczem jest przedsiębiorca. Organy podatkowe mają prawo weryfikować rzeczywiste przeznaczenie terenu.

Przykłady gruntów pozostałych: co w praktyce zaliczamy do tej kategorii?

Twoja działka pod domem jednorodzinnym i ogród

Najbardziej klasycznym przykładem „gruntów pozostałych” są tereny, na których posadowiony jest Twój dom jednorodzinny. Obejmuje to również przyległe do niego obszary, takie jak ogród, podjazd czy trawnik. Dopóki te tereny służą celom mieszkalnym i nie są wykorzystywane w ramach działalności gospodarczej, bezsprzecznie kwalifikują się do niższej kategorii podatkowej.

Działki rekreacyjne i wypoczynkowe: kiedy płacisz niższy podatek?

Posiadasz działkę rekreacyjną, na której znajduje się altana lub domek letniskowy? Jeśli nie prowadzisz na niej żadnej działalności gospodarczej, na przykład nie wynajmujesz jej turystom, to taki teren również będzie traktowany jako „grunt pozostały”. Kluczowe jest tutaj faktyczne wykorzystanie jeśli służy wyłącznie celom wypoczynkowym, możesz liczyć na niższą stawkę podatku.

Grunty pod blokami i budynkami wielomieszkaniowymi

Choć budynki wielorodzinne są często związane z działalnością deweloperską lub zarządzaniem nieruchomościami, to same grunty, na których stoją, zazwyczaj klasyfikuje się jako „grunty pozostałe”. Dotyczy to sytuacji, gdy głównym celem zabudowy jest funkcja mieszkalna dla wielu rodzin.

Drogi wewnętrzne, udziały w drogach i tereny wspólne: jak są opodatkowane?

Często pojawia się pytanie o opodatkowanie dróg wewnętrznych na osiedlach, udziałów w drogach dojazdowych czy terenów wspólnych dla mieszkańców budynków wielorodzinnych. W większości przypadków takie tereny również podlegają pod kategorię „gruntów pozostałych”, o ile nie są one bezpośrednio związane z działalnością gospodarczą podmiotu zarządzającego.

Podatek od gruntów pozostałych w 2025 roku: ile zapłacisz?

Maksymalna stawka urzędowa: ile może zażądać gmina?

Każdego roku Minister Finansów publikuje obwieszczenie określające maksymalne stawki podatków i opłat lokalnych. Na rok 2025 maksymalna stawka podatku od gruntów pozostałych wynosi 0,71 zł za 1 m² powierzchni. Pamiętaj jednak, że rady gmin mają prawo ustalić stawki niższe niż maksymalne, dostosowując je do lokalnych warunków. Nigdy nie mogą ich jednak przekroczyć.

Jak samodzielnie obliczyć wysokość podatku dla swojej działki?

Obliczenie podatku jest proste. Potrzebujesz dwóch informacji: powierzchni Twojej działki w metrach kwadratowych oraz obowiązującej w Twojej gminie stawki podatku od gruntów pozostałych. Następnie mnożysz te dwie wartości. Przykładowo, jeśli Twoja działka ma powierzchnię 200 m², a stawka w Twojej gminie wynosi 0,50 zł/m², podatek wyniesie 200 m² * 0,50 zł/m² = 100 zł rocznie.

Uchwały rady gminy: gdzie sprawdzić stawkę obowiązującą w Twojej lokalizacji?

Aby poznać dokładną stawkę podatku od gruntów pozostałych obowiązującą w Twojej gminie, najlepiej zajrzeć do uchwały rady gminy w sprawie określenia wysokości stawek podatku od nieruchomości. Zazwyczaj takie dokumenty są publikowane na stronach internetowych urzędów gmin, często w Biuletynie Informacji Publicznej (BIP). Tam znajdziesz precyzyjne informacje dotyczące stawek dla poszczególnych kategorii gruntów.

Grunt w rękach przedsiębiorcy: czy zawsze oznacza wyższy podatek?

Decyduje fakt posiadania czy faktyczne wykorzystanie?

Jak już wspomniałam, często to właśnie posiadanie gruntu przez przedsiębiorcę lub inny podmiot prowadzący działalność gospodarczą jest kluczowe dla zakwalifikowania go do droższej kategorii. Nawet jeśli grunt nie jest aktywnie wykorzystywany w tej działalności, sam fakt, że znajduje się w zasobach firmy, może skutkować naliczeniem wyższej stawki podatku. Jest to pewna uproszczona zasada, która ma na celu uszczelnienie systemu podatkowego.

Sam fakt posiadania gruntu przez firmę najczęściej przesądza o wyższej stawce podatku, nawet jeśli grunt nie jest aktywnie wykorzystywany w tej działalności.

Wyjątki od reguły: kiedy firma nie zapłaci wyższego podatku?

Istnieją jednak sytuacje, w których grunt, mimo że jest w posiadaniu przedsiębiorcy, może nadal być traktowany jako „pozostały”. Dzieje się tak, gdy grunt nie jest i obiektywnie nie może być wykorzystywany do prowadzenia działalności gospodarczej. Przykładem może być prywatna część nieruchomości mieszkalnej przedsiębiorcy, która nie jest wykorzystywana w żaden sposób komercyjny. W takich przypadkach kluczowa jest analiza faktycznego stanu rzeczy i dowiedzenie, że grunt nie służy celom biznesowym.

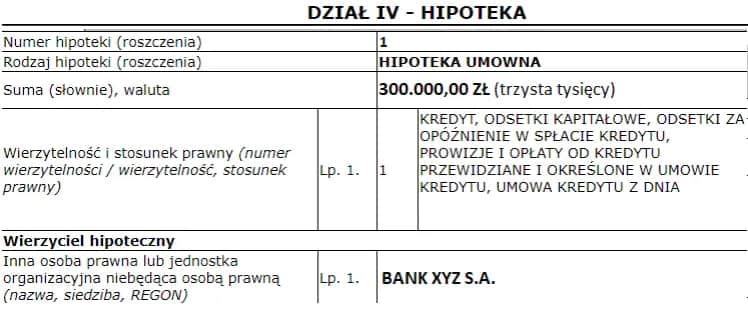

Przeczytaj również: Hipoteka: Co to jest? Jak działa i jakie masz prawa?

Unikaj pułapek: najczęstsze błędy w klasyfikacji gruntów

Niezgodność danych w ewidencji ze stanem faktycznym

Jednym z najczęstszych problemów jest rozbieżność między danymi widniejącymi w Ewidencji Gruntów i Budynków a faktycznym sposobem wykorzystania terenu. Może to prowadzić do błędnego naliczenia podatku. Jeśli zauważysz taką niezgodność, koniecznie skontaktuj się z urzędem gminy, aby wyjaśnić sytuację i ewentualnie złożyć korektę. Organy podatkowe mają prawo przeprowadzić kontrolę i zweryfikować rzeczywiste przeznaczenie gruntu.

Automatyczne naliczanie wyższej stawki po założeniu działalności gospodarczej

Wielu przedsiębiorców błędnie zakłada, że samo założenie działalności gospodarczej automatycznie sprawia, że wszystkie posiadane przez nich grunty stają się „gruntami związanymi z działalnością gospodarczą”. Nic bardziej mylnego! Każdy grunt należy oceniać indywidualnie. Prywatna działka rekreacyjna czy ogródek przy domu nadal mogą być traktowane jako „pozostałe”, nawet jeśli posiadasz firmę.

Jak i kiedy złożyć korektę informacji o nieruchomościach i gruntach?

Jeśli stwierdzisz, że Twój grunt został nieprawidłowo sklasyfikowany lub zmienił się sposób jego wykorzystania (np. zacząłeś wynajmować działkę rekreacyjną), powinieneś złożyć korektę informacji o nieruchomościach i gruntach do właściwego urzędu gminy. Zazwyczaj należy to zrobić na specjalnym formularzu, który jest dostępny w urzędzie lub na jego stronie internetowej. Złożenie korekty jest ważne, aby podatek był naliczany prawidłowo. Najlepiej zrobić to niezwłocznie po zaistnieniu zmiany lub wykryciu błędu, aby uniknąć potencjalnych odsetek za zwłokę.